지난 번 제 글[한국 경제가 개판 엉망이 된 이유-1 & 2]에서 "구성의 오류"에 대하여 자세히 설명을 드렸습니다. 진보 좌파 경제학자인 폴 크루그먼 (노벨경제학상 수상자) 프린스턴대 교수의 기고문을 번역해 드린 바와 같이, 저의 글은 "구성의 오류'를 경제학의 진보 좌파 측면에서 강조하고 있음을 것을 느낄 것입니다. 그러나 이러한 경제학의 기초 개념에 대해서는 보수 우파도 역시 강조하고 있습니다. 따라서 이러한 경제학의 핵심 개념을 확실히 이해하시는 것이 필요합니다. 이를 위해서 보수 우파 경제학자인 톰 소웰이 설명하는 경제학 기초개념을 그의 저서 "경제학의 검은 베일"(토머스 소웰 지음, 박슬라 옮김)에서 해당 페이지를 아래에 스캔 첨부합니다. (스캔 글씨가 작아서 읽기가 불편하시는 분은 스크랩해 가셔서 그림을 확대해 읽으시거나 스크린 화면을 확대해 읽으시면 보다 편하실 것입니다.)

“구성의 오류 (fallacy of composition)”

“구성 오류”란 한 부분인 개인으로서는 참(정)이지만 사회 전체로 통틀어보면 거짓(부정)이 되는 현상을 말한다. 논리에 허점이 있는 것 같이 보이지만 실제로는 틀리지 않는 진실이 숨어 있는 명제이기에 이를 패러독스라고 한다. 구성의 오류란 부분적으로는 맞지만 전체적으로는 오류에 빠질 수 있는 경우를 말한다.

“구성의 오류” 개념은 국제무역과 환율시장에서 자국의 앞날을 위해 다른 이웃 나라의 희생을 조장하는 “이웃나라 거지 만들기(beggar-thy-neighbor)”정책을 비판하는 논거등 거시 경제 전반을 이해하는데 필요한 핵심개념이다.

그러나 우리나라 정부정책 당국자나 일반인 기업인등 경제면을 전반적으로 한 번 검토해 보자.

정부당국자는 정첵 의도를 강조하지만 경제정책의 결과는 반대로 큰 부작용을 낳고 경제를 망쳐온 것이 근대한국경제사임을 결코 부정할 수 없을 것이다. 그 이유는? 우리나라 사람은 경제적 사고방식을 잘못 배웠기 때문이다.

“구성의 오류”는 노벨 경제학상을 수상한 폴 새뮤얼슨이 저자인 “경제학 원론”등 경제원론 교과서에서도 다루고 있는 개념이다. 그런데 우리나라 학교에서는 이와 같은 경제학의 근본을 다루지 않고 있기 때문에 경제문제에 있어서 수많은 부작용과 폐해를 계속 반복해 오고 있는 것이다.

“어물전 망신은 꼴뚜기가 다 한다”고 “꼴뚜기가 뛰면 망둥이가 덩달아 뛴다”.

“

절약의 역설

구성의 오류 중에 경제학에서 가장 대표적으로 드는 예가 “절약의 모순(paradox of thrift)” 이다. 이는 케인즈가 예를 들어 설명하면서 거시경제학에 있어서 가장 중요한 개념으로 등장했다.

아담 스미스의 유명한 말을 다시 기억하자,

“우리가 식사를 할 수 있는 것은 정육점,양조장,빵집 주인의 자비에 의한 것이 아니라 자기자신들의 이익에 대한 그들의 관심 때문이다.”

자본주의란 사람의 내적 “동기”를 묻지 않고 나타난 결과로써 사회체제를 유지해 가는 시스템이다. 데카르트의 이분법적 사고에 다가 있는 것이다.

케인즈가 말한 “절약의 역설”을 보자.

개인은 저축을 하기 위해서 소비지출을 줄이게 된다. 이럴 경우 어떤 변화가 일어날까? 우리는 내 한 사람이 사회 전체적으로 무슨 큰 영향을 끼치겠는가? 하는 생각이 지배하여 미적분적 사고를 무시하는 면이 많다.

우리가 사는 나라는 인구수가 5천만이 넘고 1억이 넘는 큰 사회이다. 내 혼자만 소비지출을 줄이는 것이 아니라 다른 사람 모두가 똑같이 줄인다고 생각해 보자. 인간 세상은 무한대가 아니다. 그렇지만 5천만 1억의 숫자는 경제적으로는 무한대에 가까운 엄청난 숫자다. 무한대는 자기 자신이 콘트롤 할 수 없는 영역이라는 거다.

물론 이러한 "Slippery Slope Syndrome"같이 "~~라면 그 결과가 어떻게 될까?"라는 가정은 순수한 가정에 해당한다. 따라서 법칙이 아닐 수 있다. 사람마다 생각이 다르게 할 수 있는 "정책(policy)"적인 면이 된다.

우리들이 흔히 얘기하듯, “지도층 한 사람이 잘못하면 사회 전체가 무너진다”고 우려한다. 그러나 현실에선 실제로 국무총리나 대통령 한 사람이 “도덕성이 제로”인 인간이라고 해도 우리 사회 전체의 도덕이 땅에 떨어졌다거나, 나라가 무너지는 법은 없었다. “Slippery slope syndrome”이론은 실제 검증해 볼 수 없다는 면에서 가정법에 불과하다. 순수한 기우로 끝날 가능성도 있다.

실제로 모두가 일순간에 소비지출을 똑같이 줄이는 경우는 없을 것이다. 그러나 확율적으로, 통계적으로 보자는 얘기다. 그렇다면 달라진다. 모두가 소비지출을 줄이게 된다면 어떻게 되나?

사회 전체가 저축을 달성할려면 투자를 많이 해야한다. 그런데 한 개인의 소비지출 경감은 사회적인 투자가 줄어드는 결과를 가져온다. 이상하네! 여기서 이런 의문이 들어야 할 것이다.

절약의 역설

우리는 돈을 벌기 위해서 일을 한다. 소득을 벌기 위해서 열심히 일을 하여야 한다. 한 가정이 수입보다 지출이 더 많으면 경제적으로 마이너스, 결국 살아갈 수가 없다. 소득이 많건 적던간에 근검절약은 미덕이라고 우리는 어려서부터 배우고 실천해왔다.

장기적으로는 저축을 해야한다. 근검절약이 돈을 버는 길이다. 그러나 단기적으로는 소비를 해야 할 필요가 있다.

미국 경제는 소비자의 지출이 70%을 넘게 차지하고 있다. 70%을 넘는 비중이 소비자의 지출로 이뤄지는 경제구조에서는 소비자의 소비지출 행태가 경제 변동에 크게 영향을 미치게 되어 있다.

소비가 필요한 시기에 한 개인들의 저축은 미덕이 아닐 수가 있다. 미국같은 소비경제시장 구조 상황에서는 더욱 그렇다.

개인이 저축을 늘리는 것은 한 개인으로 보면 좋고 바림직한 일이다. 그러나 사회 전체적으로 보면 소비 위축를 가져와 결과적으로 나라 전체가 경기불황을 벗어나지 못하는 국가경제 손실의 폐해를 가져올 수 있다. 개인에게는 미덕인 저축이 사회적으로 악덕이 될 수 있다. 케인즈는 이런 현상의 한 예를 “절약의 역설”로써 설명하며 경제학 시각의 혁명적 변화를 가져왔다.

한국 일본 중국은 모두 저축율이 높다.

왜 높을까? 그이유는?

세계에서 저축율이 가장 높은 나라는 중국과 일본이다. 한국도 저축율이 무척 높은 나라이었다.

일본 사람들 불안해서 저축한다.

중국 사람들도 불안해서 저축한다.

한국사람들도 불안해서 저축 많이 한다.

사람들이 왜 불안을 느끼는가?

일본사람들은, 지진 쓰나미가 언제 어디서 닥칠지 모르닌까. 일본은 지진의 나라이기 때문에 사람들이 불안해 한다. 그래서 이런 불안에 대비하여 저축을 한다.

중국사람들은, 돈이 없으면 총각은 결혼을 못하니까, 즉 결혼지참금을 챙겨야 하니까 저축을 많이 한다. 이런 결혼 불안에 대비하여 저축을 한다.

한국사람들은, 돈이 없으면 사람 취급을 못 받으니까! 자기 손안에 돈이 있어야 한다!! 그래야 늙어서 자식에게도 버림 안받는다!!! 또 아내가 돈을 챙겨놓지 않으면 버림받을지 모르니까??? (김수현 단골드라마 테마-여자가 가지고 있는 최고의 불안심리 기저라고 김수현작가는 말했다.) 한국은 이런 이유로 불안해하며 저축을 한다.

이런 사회들에서 갑자기 경제가 충격을 받아서 마이너스 성장을 할 때 어떻게 될까?

결론은 소비가 줄어드니까 나라 전체 경제가 살아나지 않는다는 거다.

그래서 단기적으로는 지출을 늘려야 한다. 그런데 자기 혼자만의 사고가 너무 강한 사회에서는 자신의 행태가 사회전체적으로 어떤 다른 영향을 준다는 생각은 약하다.

자기 중심적 생각만 강하게 하다보니 즉 개인 이기적인 생각만 추구하다 보니 사회전체적인 영향과 결과를 가져온다는 생각은 미처 부족하다는 거다. 공리주의적인, 집단적 총체적 사고 능력이 약하다.

결과를 보는 사고를 왜 못하는 걸까?

내가 물건을 사주어야 그 물건을 판 공장의 사장은 종업원 월급을 줄 수 있는거다. 물건이 안팔리면 사장도 죽고 종업원도 굶어 죽는다. 이런 사람들은 나의 고객이었는데 나의 고객이 사라진다. 따라서 나도 굶어죽게 된다. 결국 내 잘살려고 저축한 내 경제행위가 사회전체적인 결과를 가져와서 결국 모두가 가난해 질 수 악순환의 고리를 만들어내게 된다. 이 잘못된 고리를 누가 먼저 끊어야 할 것인가? 바로 내 자신 부터가 아닐까?

말콤 맥스웰이 예를 드는 “성냥개비”놀이처럼 우리 한 사람의 행위가 사회전체적으로 보면 큰 기둥이 될 수 있을 만큼 (영향을 서로 끼친다는 면에서 개인이 전체가 된다) 중요하다는 생각을 가져야 한다.

사람 사는 곳에 무인도는 없다.

절약은 개인의 차원에서는 미덕일 수 있으나 경제 전체의 수요 감소를, 이는 다시 공급 감소와 실업의 증가로 이어지고 결국 경제 전체가 가난해질 수밖에 없는 상황이 전개되는 것이다. 때문에 마이너스 성장 위기의 경제를 살리기 위해서는 소비가 살아나야 한다.

우리나라 교육에서 특히 경제학등 고등교육에서도 “의도하지 않는 결과”에 대한 사고가 부족하다는 것과 그리고 “사회 전체적인 결과를 가져온다”는 결과를 우선시하는 사고 함양이 무척 부족하다는 것을 발견한다.

또 하나 일본의 장기 불황의 원인을 일본인의 소비 부족에서 찾는 경제학적 분석의 틀도 바로 절약의 역설에 있다.

개인적으로는 언제나 좋은 미덕인 근검절약 저축도 특정한 위기시에는 국가 경제 전체의 입장에서 보면 상황에 따라 미덕이 아니라 오히려 결과가 나쁜 악덕이 될 수도 있다는 역설적 사실을 알아야 한다고 생각한다.

아무튼 한국경제는 재검점해야 할 정점의 순간에 와있다.

케인즈의 말을 빌려서 한마디 한다면,

한국적 자본주의 삶의 행태는 신중한 검토가 필요한 때에 직면했다. “The capitalistic way of life is on trial."

[한국 경제가 개판 엉망이 된 이유-1]에서 "구성의 오류"에 대하여 자세히 설명을 드렸다.

==> http://blog.daum.net/blacksilk/13376169

"절약의 역설"에 대하여 노벨경제학상 수상자가 설명하는 NYT칼럼을 번역하며 여기에 올린다.

폴 크루그먼 블로그원문 글 보기는 여기로 클릭하면 된다. 절약의 역설(The paradox of thrift - for real) http://krugman.blogs.nytimes.com/2009/07/07/the-paradox-of-thrift-for-real/

내 오늘 글의 특수한 설명상 여기에 바로 카피해 첨부한다.

The paradox of thrift — for real

The paradox of thrift is one of those Keynesian insights that largely dropped out of economic discourse as economists grew increasingly (and wrongly) confident that central bankers could always stabilize the economy. Now it’s back as a concept. But is it actually visible in the data? The answer is, and how!

The story behind the paradox of thrift goes like this. Suppose a large group of people decides to save more. You might think that this would necessarily mean a rise in national savings. But if falling consumption causes the economy to fall into a recession, incomes will fall, and so will savings, other things equal. This induced fall in savings can largely or completely offset the initial rise.

Which way it goes depends on what happens to investment, since savings are always equal to investment. If the central bank can cut interest rates, investment and hence savings may rise. But if the central bank can’t cut rates — say, because they’re already zero — investment is likely to fall, not rise, because of lower capacity utilization. And this means that GDP and hence incomes have to fall so much that when people try to save more, the nation actually ends up saving less.

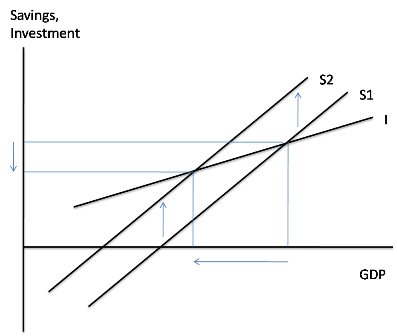

The theoretical picture looks like this:

The line labeled I shows how investment spending depends on GDP. S1 is the original savings-GDP relationship; it shifts up to S2. The effect of this upward shift in desired savings at any given level of GDP is, paradoxically, a fall in actual savings and investment.

What does this look like in actual data? Strictly speaking, the figure above shows an economy without trade. If you add in imports and exports, the paradox of thrift becomes less likely, because you country’s reduced consumption comes partly at the expense of imports rather than domestic GDP. So I wasn’t sure what it would look like for the United States.

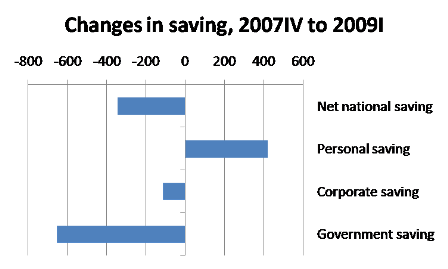

But here are the changes in total net saving and its components between 2007IV, the last pre-recession quarter, and 2009I, from the BEA:

Sure enough, the sharp increase in personal saving has been accompanied by a decline in overall national saving — partly via reduced corporate savings, largely via increased public deficits.

One caveat: some of the decline in investment, and hence in saving,is due to disruption in the credit markets. Still, my sense is that the big reason for declining business investment, at least, is simply the fact that consumer demand has fallen — which is paradox of thrift in action.

One key implication of the fact that we’re living in a paradox of thrift world is the folly of demands that we reduce budget deficits in the near term. Slashing spending or raising taxes right now wouldn’t just deepen the slump — it would actually make us poorer in the future, too, because it would lead to lower overall saving and investment.

Now, we won’t always face the paradox of thrift. But right now it’s very, very real.

다음은 윗 크루그먼 NYT블로그글을 내가 번역한 것이다.

절약의 역설은 중앙은행이 경제를 항상 안정시킬 수 있다는 생각에 동의하는 경제학자들이 늘어남에 (틀린 것이다) 따라서 경제학 토론 주제에서 밀려난 케인즈의 통찰중의 하나이다. 이제 다시 살아난 경제학 개념이다. 그런데 실제 경제 수치로 나타나는 것인가? 답은 그렇다. 바로 설명한다.

절약의 역설이 나타나게 된 배경을 살펴보자. 많은 사람들이 더 저축을 하겠다고 결심을 했다고 가정해 보자. 보통사람들은 이것은 국민 저축의 증가로 나타날 것이라고 생각할지 모른다. 그러나 소비 감소가 경제가 불황을 초래하는 경우, 다른 조건이 일정하다면, 소득이 줄어들고, 따라서 저축도 줄어 들게 된다. 줄어든 저축 감소는 초기의 상승분을 거의 완전히 상쇄시킨다.

저축은 항상 투자와 같기 때문에 어떻게 진행되느냐는 투자에 달려있다. 중앙은행이 이자율을 낮추면 투자가 증가하고 따라서 저축도 증가한다. 그러나 중앙은행이 이자율을 내릴 수 없는 상황이면 (즉 이미 이자율이 제로(0)인 경우) 낮은 생산 가동률 때문에 투자는 상승하는 것이 아니라 감소할 것이다. 이는 사람들이 더 많은 저축을 하려고 하면 그만큼 국민총소득(GDP)이 줄어들고 소득이 감소하며, 결과적으로 국가는 저축이 줄어 든다는 것을 의미한다.

이론적으로 그래프를 그려보면 다음과 같다.

선 I는 투자 지출이 GDP에 얼마나 의존하는지를 보여준다. S1은 원래의 저축-GDP 관계선이다. S1을 S2로 밀어 올려 보자. 그러면 이 상향 이동는 역설적으로 실질 저축과 투자가 감소하는 결과를 가져온다.

실제 경제 수치로는 어떻게 나타날까? 엄밀히 말하면 위 그래프는 무역이 없는 순수 국내 경제만을 나타내는 것이다. 수입과 수출을 고려하면 국가경제의 줄어든 소비가 국내GDP보다 수입에 더 큰영향을 주기 때문에 절약의 역설은 효과가 줄어들 것이다. 따라서 미국에서 어떤 형태로 나타날지 자신있게 말할 수 없었다.

그러나 금융위기 이전인 2007년 4분기와 2009년 1분기 사이의 총순저축 변화와 각 부문이 아래 그림에 나와 있다.

급격한 개인 저축의 증가는 부분적으로는 법인 저축 감소를 통해서나 전반적으로 공공 적자 증가를 통해서 국가 전체의 저축 감소를 가져왔다.

주의할 점 하나: 일정부분의 투자 감소는 저축 감소와 마찬가지로 신용 시장의 붕괴 때문이다. 그러나 내 생각으로는 사업 투자 감소의 주 원인은 소비자 수요가 떨어진 사실에 있다고 보는데 이는 절약의 역설을 실제로 보여주는 것이다.

우리가 절약의 역설 세계에 살고 있다는 사실이 시사하는 바는 단기간내에 재정 적자를 줄이라는 요구는 틀렸다는 것이다. 지금 바로 정부 지출을 삭감하거나 세금을 올리는 것은 불황을 심화시킬 뿐만 아니라, 실제로. 이는 총저축 및 투자를 낮추는 결과를 가져다 줄 것임으로 앞으로 우리를 더 가난하게 만들 것이다.

우리가 항상 절약의 역설에 직면하지는 않는다. 그러나 지금 상황은 절약의 역설을 분명하게 보여준다.

Kramer경제블로그==> http://blog.daum.net/blacksilk

'경제학 대혁명 > 지적인여자를위한자본주의기초설명' 카테고리의 다른 글

| 도박꾼의 진실 (0) | 2011.04.22 |

|---|---|

| 자본주의 시장 매트릭스는 어떻게 베스트 셀러를 만들어내나? (0) | 2011.04.19 |

| 한국 경제가 개판엉망인 이유- 2 (0) | 2011.03.28 |

| 일본이 더이상 선진국이 아닌 이유 7가지 (1) | 2011.03.19 |

| 맥킨지 보고서 “저금리 시대가 가고 고금리 시대가 온다” (0) | 2011.02.20 |